定期存款提前取出来利息怎么算?定期存款大忌?

定期存款是一种安全性高、收益稳定的理财方式,且一般存期越长,利率会越高。如果将资金存了较长的定期之后,在到期之前需要取出,这种情况都会造成利息的损失。那么定期存款提前取出来时,利息是如何计算的呢?

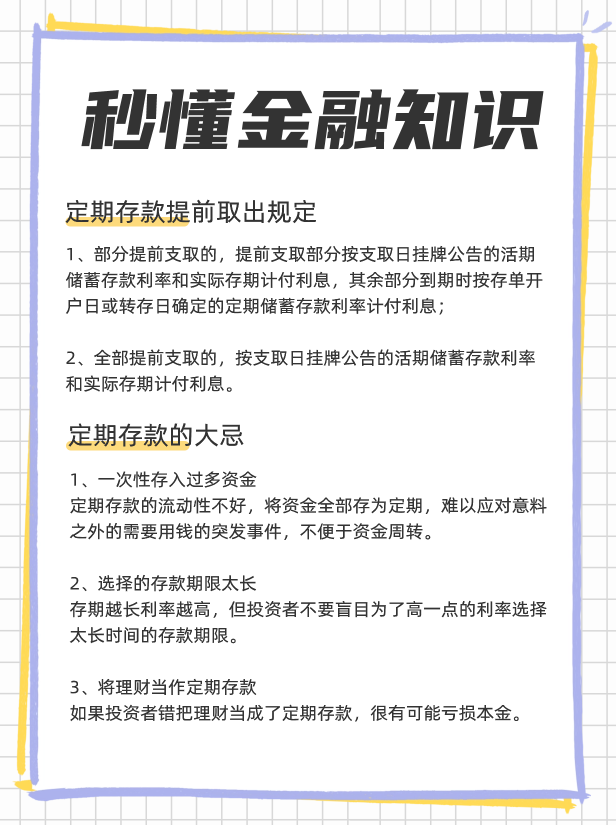

定期存款提前取出规定:

1、部分提前支取的,提前支取部分按支取日挂牌公告的活期储蓄存款利率和实际存期计付利息,其余部分到期时按存单开户日或转存日确定的定期储蓄存款利率计付利息;

例如,用户在中国银行存入2万元,整存整取定期存三年,中国银行三年期的年利率为1.95%,在到期前需要取出5000元,这种情况下,取出的5000元按支取日挂牌公告的活期储蓄存款利率和实际存期计付利息,未取出的1500元,在定存到期后按照1.95%的年利率计算利息。

2、全部提前支取的,按支取日挂牌公告的活期储蓄存款利率和实际存期计付利息。

例如,用户在中国银行存入2万元,整存整取定期存三年,中国银行三年期的年利率为1.95%,在到期前需要提前取出,那么这2万元都会按支取日挂牌公告的活期储蓄存款利率和实际存期计付利息。

定期存款的大忌:

1、一次性存入过多资金

定期存款的流动性不好,将资金全部存为定期,难以应对意料之外的需要用钱的突发事件,不便于资金周转。另外,定期存款的收益较低,投资者在理财时若只存定期,收益率不会太高,分出部分资金做灵活投资还带来更多的收益机会。

2、选择的存款期限太长

定期存款可选则的存款期限有三个月、半年、一年、两年、三年和五年,不同存期对应的利率不同,一般而言,存期越长利率越高。但投资者不要盲目为了高利率而选择最长的存款期限,市场利率是会变动调整的,如果在存期之内,利率上涨了,但已存的资金却无法按照最新的利率进行计算。另外,万一投资者在存期内有急需用钱的情况,提前支取还会损失利息,所以不要盲目为了高一点的利率选择太长时间的存款期限。

3、将理财当作定期存款

理财和定期存款是时常被混淆的两个概念,理财产品是存在本金风险的,是风险大于定期存款的投资产品。如果投资者错把理财当成了定期存款,很有可能亏损本金。虽然理财产品的收益率会更高一点,但其受市场波动的影响,收益情况并不稳定,投资者在签署合约时要格外注意。

流动性更好的理财投资选择:

1、活期存款

将资金放入银行存活期,是既能收获利息,又能灵活支取资金的选择,但其缺点在于,利率低。大部分银行的活期存款利率为0.2%、0.3%。

2、通知存款

通知存款,是不固定期限,但存款方必须提前通知银行才能取出存款,同时兼有定期存款和活期存款的性质,有一天和七天两种。通知存款的利率是根据市场的利率变化而浮动的,一般比活期存款利率高,但比定期存款利率低。但通知存款的投资门槛会相对高一些,个人投资者的最低起存金额为5万元。

3、货币基金

是专门投资风险小的货币市场工具的开放型基金,具有流动性高、风险较低、投资成本较低的特点。支付宝的余额宝、微信中的零钱通,都属于货币基金,对投资者来说,操作是非常方便的。且余额宝、零钱通也都可以直接用于支付,流动性很好,但同样利率不高,收益性不够好。

4、基金定投

基金定投是既能分摊投资成本,又能避免一次性投入太多的投资选择。在需要资金时可以将基金卖出或者赎回,但基金定投有一定的风险,收益情况受市场波动的影响,且有可能亏损本金。

5、股票

投资股票也是更为灵活的理财,投资者可以根据具体资金情况灵活投入资金,且股票是收益率高的投资选择,但同时伴随着更高的风险,其实际收益情况也是受市场波动影响的。

以上就是关于“定期存款提前取出来利息怎么算?定期存款大忌?”的相关解析,想要了解更多关于理财知识的话,可以点击下面课程进行学习哦。

+微信

+微信