金盈卫增额终身寿险怎么样,年金险和增额终身寿险哪个好?

保险理财产品有年金险、增额寿险和商业养老年金险,都是当下热门险种,对于个人而言在不同险种类型中如何去选呢。

作为增额终身寿险,如果和年金险对比,对于资金的灵活使用会是金盈卫增额终身寿险的优势之一。

但同时年金险也有自己的优势所在。所以接下来在简单分析金盈卫增额终身寿险怎么样之余,顺便和大家聊聊年金险和增额终身寿险哪个好。

金盈卫增额终身寿险,亮点是第二投保人的设置,让整份保单更加保险。

而且还约定了一些康复护理服务,让家人更安心和省心。本期话题:

1、金盈卫增额终身寿险怎么样

2、年金险和增额终身寿险哪个好

3、小结

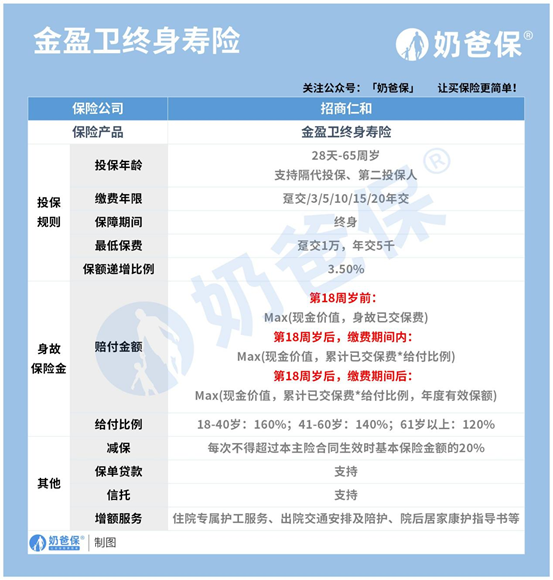

一、金盈卫增额终身寿险怎么样

以往有详细分析该产品的内容,这次就简单给大家介绍一下。

1、隔代+第二投保

金盈卫增额终身寿险既支持隔代投保,也支持设置第二投保人。

隔代投保大家都比较熟悉,就是祖辈可以直接给孙辈投保,这种隔辈投保方式可以实现资产的传承。

至于第二投保人,就是第一投保人还在世的时候,指定另一名投保人,在自己去世后,第二投保人将承担保单的权利和义务。

这样做的好处在于简化了保单变更的流程,直接拿着保单到保司填表申请即可。

而且还能避免财产纷争。

2、减保+保单贷款

金盈卫增额终身寿险没有加保约定,但还是有减保功能。

约定了每次减保不能超过合同生效时基本保险金额的20%。

打个比方,合同生效时基本保险金额为10万,那么每次减保不能超过2万。

这种限制稍微严格些,灵活性会打折扣。

保单贷款大家都比较熟悉了,最高贷现金价值的80%,主要用来解决资金上的一时所需。

3、对接信托+护理服务

金盈卫增额终身寿险是目前少有的可以对接信托的产品。

对接信托公司能够自行对保单的资金进行分配,把去世后保单的资金精准传给受益人,同样也能避免相关的财产纠纷。

康复护理服务属于产品的额外保障,主要提供陪护、上门康护等服务。

4、收益分析

投保条件为35岁女性,年交10万,3年缴费,总投入30万。

合同生效时的有效保额是290047元,所以每年减保最多58009.4元。

在第九个保单年度,现金价值超过已交保费实现回本,达到317657元。

而等到被保人60岁时,现金价值更是达到了总保费的两倍多,有697739元。

后续时间越久,收益率越高,无限接近于3.5%。关于金盈卫增额终身寿险怎么样讲到这里,接下来:

二、年金险和增额终身寿险哪个好

金盈卫增额终身寿险的分析,我们看到了增额终身寿险的具体形态,但不是每款产品都是这样约定,像减保、保单贷款基本都有,部分还会约定加保。

那么年金险和增额终身寿险哪个好呢?

1、论灵活性,还得看增额终身寿险。

增额终身寿险的灵活性体现在加减保以及保单贷款。

它对于资金存储的强制性不高,只要保单里有现金价值在,符合相关规定就能领取部分出来使用,

同时还能将钱存进去一起增值。

所以增额终身寿险的用途比较多,可以储备养老金、为小孩储备教育金、简单的资金增值等。

但同时因为太灵活,如果管不住自己的手,经常取钱的话,保单的收益率不会很高。

2、论强制性,还得看年金险。

年金险不像增额终身寿险那样存取灵活。

它的领取时间、领取频率、领取资金都有详细约定。

养老年金险一般要等到退休领取,教育金一般是分阶段领取。

所以它对于资金存储的强制性非常高,没到时间休想领取。

三、小结

投保增额终身寿险,最重要的是管得住手,太频繁减保只会影响整体的收益。

像金盈卫增额终身寿险,减保约定严格,其实也不是一件坏事。

而投保年金险,需要做好长期存储的准备,这笔钱在短时间内不会影响日常生活,熬过一段时间才会有可观的收益率。

关于金盈卫增额终身寿险怎么样,年金险和增额终身寿险哪个好?就写到这里

招商仁和金盈卫终身寿险是当前市场上的火热产品之一,具体表现如何?看这里:

《分析:招商仁和金盈卫增额终身寿险优缺点详解》